昭和のDS業態はダイクマ、ロヂャースがリード

平成の30年で大きくボリュームアップした業態がある。ドラッグストア業態とディスカウントストア業態だ。なかでもDS業態の急拡大は目を見張るものがある。ドン・キホーテのような総合DS、オーケーのような食品DSを合わせると、その業態規模は天文学的に伸びた。

昭和のディスカウントストアを牽引したのが、神奈川県平塚市に本社のあったダイクマ、同じく神奈川県相模原市のアイワールド、埼玉県のロヂャース、東京・上野の多慶屋などだ。なかでも業態を代表するチェーンと目されていたのが、ホームセンター事業を展開していた「大工の熊五郎」。同社はイトーヨーカ堂と資本提携し、「ダイクマ」に商号変更、総合DS企業になった。

ところでロヂャース、アイワールド、多慶屋などの総合DSの地元での繁盛ぶりは語り草になっている。JR横浜線相模原駅が最寄り駅だったアイワールドは、駅から少し距離があったが、週末ともなれば人の流れが出来ており、初めてでも店を探すのに苦労しなかった。つまり昭和のディスカウントストアは、アイワールド、多慶屋のような単独店展開の企業が多かった。したがって個店としてみれば超繁盛店でも、企業トータルとしては、それほど大きな売上ボリュームにはなっておらず、小売業全体に与える影響力はそれほど大きくなかった。

昭和のDSチェーンには1,000億円の壁があった

しかし、昭和のDS業態では、売上規模的にも、資本関係からいってもダイクマが最有力チェーンと見られていた。埼玉のロヂャースと神奈川のダイクマとは、ある時期まではそのパワーは拮抗していたが、1978年にイトーヨーカ堂がダイクマの株を一部取得、ダイクマが流通業の本流へとその占める位置を変えるにつれ、この両社には大きな差がついていった。

しかし、昭和のDS業態では、売上規模的にも、資本関係からいってもダイクマが最有力チェーンと見られていた。埼玉のロヂャースと神奈川のダイクマとは、ある時期まではそのパワーは拮抗していたが、1978年にイトーヨーカ堂がダイクマの株を一部取得、ダイクマが流通業の本流へとその占める位置を変えるにつれ、この両社には大きな差がついていった。

しかし、昭和時代のDS企業には「売上高1,000億円の壁」があった。ダイクマも売上ボリュームが1,000億円を超えつつあった時期に、家電やカメラがアナログからデジタルに移行した。その波に乗り遅れたダイクマは成長軌道から外れ、ヤマダ電機に買収されてしまった。

日本のディスカウントストアに、昭和時代「1,000億円の壁」があったのは、当時の社会状況とも大きく関係している。昭和の最後はバブルの時代であり、高度成長を再びバブルで引き寄せようとする終末期のもがきもあった。しかし、昭和末期を別にすれば、昭和30年代以降の日本経済は、かつて経験したことのない高度成長期であった。とくに昭和48年の石油ショック以降は、物価の上昇に合わせて給与も大幅増となり、日本の経済ボリュームは世界第2位になっていく。これはその後、中国に抜かれるまで続く。

しかも、昭和時代の日本経済は、当時の日本人の「一億総中流意識」からもわかる通り、誰もが自分も中流になれると思っていたし、事実30代半ばになれば、そこそこの所得水準に達していた。そのような状態にあっては、若いときにはディスカウントストアを利用しても、所得水準が上がってくれば、ディスカウントストアを活用する理由はなくなる。

大手チェーンのディスカウントストアには成功例がない

昭和のディスカウントストアでいうと、大手チェーンも店舗年齢が古くなった物件を、DSに転換する事例が増えてくる。その代表的がダイエーの「トポス」業態だ。これはダイエーの駅前立地の古い店舗をディスカウントストアに転換したもの。駅前立地で駐車場があまり取れないため、郊外立地の店舗には集客力で負ける。そこで原価償却も済んでいることだし、ディスカウントストアにして競争力をアップしようとしたのが「トポス」だ。ダイエーの古い店舗は、立地のいい店舗が多かったため、関東のトポス藤沢店、同町田店、同北千住店、関西のトポス古川橋店などのように売上高が100億円を超える店舗も多かった。トポスに転換して暫くは顧客が殺到する状態が続いたが、それは現在のドン・キホーテの比ではなかった。

イトーヨーカ堂も店舗年齢の古い中型店舗を中心に「ザ・プライス」に業態転換して活性化を図った。しかし、この「ザ・プライス」は食品・雑貨の小型DSが中心で、2階以上のフロアは衣料品や家具の専門店をテナントとして誘致するなど、その店舗フォーマットは中途半端。そのためイトーヨーカ堂のDS進出の割りにはインパクトに乏しかった。

受け入れられなかったアメリカ型ディスカウントストア

大手チェーンというわけではないが、アメリカのディスカウントストアの急成長とくにウォルマートの急伸に刺激され、アメリカ型DSの展開に乗り出したのが福岡の家電専門店Mr.Maxだ。同社では1978年(昭和53年)にDS1号店としてMr.Max長住店を開店、九州での店舗展開を始めた。また1997年(平成9年)には関東1号店のMr.Max伊勢崎店を出店。2000年には首都圏の一角、千葉県習志野市にも出店した。

大手チェーンというわけではないが、アメリカのディスカウントストアの急成長とくにウォルマートの急伸に刺激され、アメリカ型DSの展開に乗り出したのが福岡の家電専門店Mr.Maxだ。同社では1978年(昭和53年)にDS1号店としてMr.Max長住店を開店、九州での店舗展開を始めた。また1997年(平成9年)には関東1号店のMr.Max伊勢崎店を出店。2000年には首都圏の一角、千葉県習志野市にも出店した。

当時のMr.Maxの勢いはかなりのものであり、九州、関東、首都圏での新規出店は多かった。そうした事情もあり、ウォルマートをモデルにしていた同社は、売上高がまだ1,000億円に達していない時期に大風呂敷ともいえる「売上高1兆円構想」を打ち上げるなど、日本でもウォルマート的DSが大きなボリュームを確保するのではないかと予感させたりもした。しかし、同社はディスカウントストアの展開を始めて40年後の2018年2月期で連結営業収益(売上高)は1,183億円にとどまり、中堅チェーンストアの位置から抜け出せないままだ。

もう1社、平成に入ってアメリカ型ディスカウントストアを展開したはいいが、成果が上がらなかったのがイオンだ。同社の「メガマート」は日本では珍しいノンフーズを主体としたディスカウントストアだった。

イオンの「メガマート」は1994年(平成6年)から展開を始めたDS業態であり、ペガサス代表の故渥美俊一氏が同店を見て絶賛した、いわくつきの店舗。しかし、渥美氏が褒めあげた店舗は、うまくいかないというジンクスがあり、「メガマート」も中長期的には、食品を含む「ザ・ビッグ」業態に転換していくことになる。「ザ・ビッグ」1号店は1989年9月の旧みどり岩国店で、イオンのDS業態は「ザ・ビッグ」に集約されていく。イオングループ全体のDS業態の店舗は、2018年1月現在207店舗で、その店舗比率は約22%になっている。

中流層の減少がディスカウントストアの成長を促す

1989年に3%の消費税課税から始まった平成時代は、1990年代初頭にバブルが崩壊、日本経済は一気に暗転する。バブル崩壊と同時に戦後の日本社会を規定してきた「土地神話」が崩れ、バブル時に抱えた負債が企業活動や個人の暮らしを圧迫するようになった。1990年代になると、徐々に民間給与は上がらなくなり、1990年代後半にピークになった給与は、その後ダウントレンドになっていく。(国税庁調べ)ところが所得税、住民税などの直接税、間接税の消費税、年金、健康保険料、介護保険料などは増加。これらを合わせた国民負担率はアップし、給与からこれらを引いた使えるお金は、中長期的には確実に減少していった。

短期的にみてもバブル崩壊の後、急速に不景気になり、安くなければ商品は売れなくなり、1994年頃から価格引き下げ競争が始まった。この結果、日本の価格決定権は、従来のメーカーからSMやDSにシフトしていった。1992年にトライアルカンパニーが「トライアル」1号店の南ヶ丘店を、イオンが「メガマート」1号店を出店したのは時期的にはベストタイミングだった。ドン・キホーテも1989年に139坪の府中店を開店した。ただ同店は開店が少し早すぎたこともあり、当初の売上高は3分の1の5億円にとどまった。しかし、2号店の杉並店は、バブル崩壊後のオープンだったこともあり、売上は初年度から15億円を超えた。つまりバブル崩壊後の日本経済は、価格が大きく価値観として浮上してきたのだ。

平成初頭に就職氷河期が始まる

やや余談になるが、1992年に最初の就職氷河期が始まった。団塊ジュニアは1971~1974年生まれの人たち。団塊ジュニアの先頭集団は1992年には21歳になっているのだ。これは日本社会のボリューム層である団塊ジュニアの就職、結婚の時期が日本が戦後それまで経験したことのない不況と重なり、団塊ジュニアは第3のベビーブーマーの母集団とはなりえなかったということだ。

もし1990年代半ばから後半にかけて、団塊ジュニアによる第3のベビーブームが起こっていれば、今のように日本は年間30~40万人も人口が減るといった事態にはなっておらず、合計特殊出生率も、2005年に1.26にまで落ち込むほどの低落傾向にはなっていなかったはずだ。別の見方をすれば、バブル崩壊後の不況のなかで、就職氷河期世代のような家族形成もままならないような人たちを作り出してしまった日本の政治、経済の対症療法しか取れなかった甘さこそ問題にすべきではないかと思う。

逆にいえば、バブル経済や土地神話の崩壊という流れのなかで、その変化にこそ危機感を抱き、あの時期に経営難におびえる一方だった企業の社員採用に補助金を出すといった施策を取っていれば、その後の就職難民はかなり減少、少子化の歯止めになっていたのではないかと思われる。大手企業を中心にした内部留保こそ少し少なくなっているかもしれないが、正規雇用者が増えた結果、内需は拡大、景気回復のタイミングもずっと早かったのではないか。

就職氷河期以降の世代のライフスタイルにフィットしたドン・キホーテ

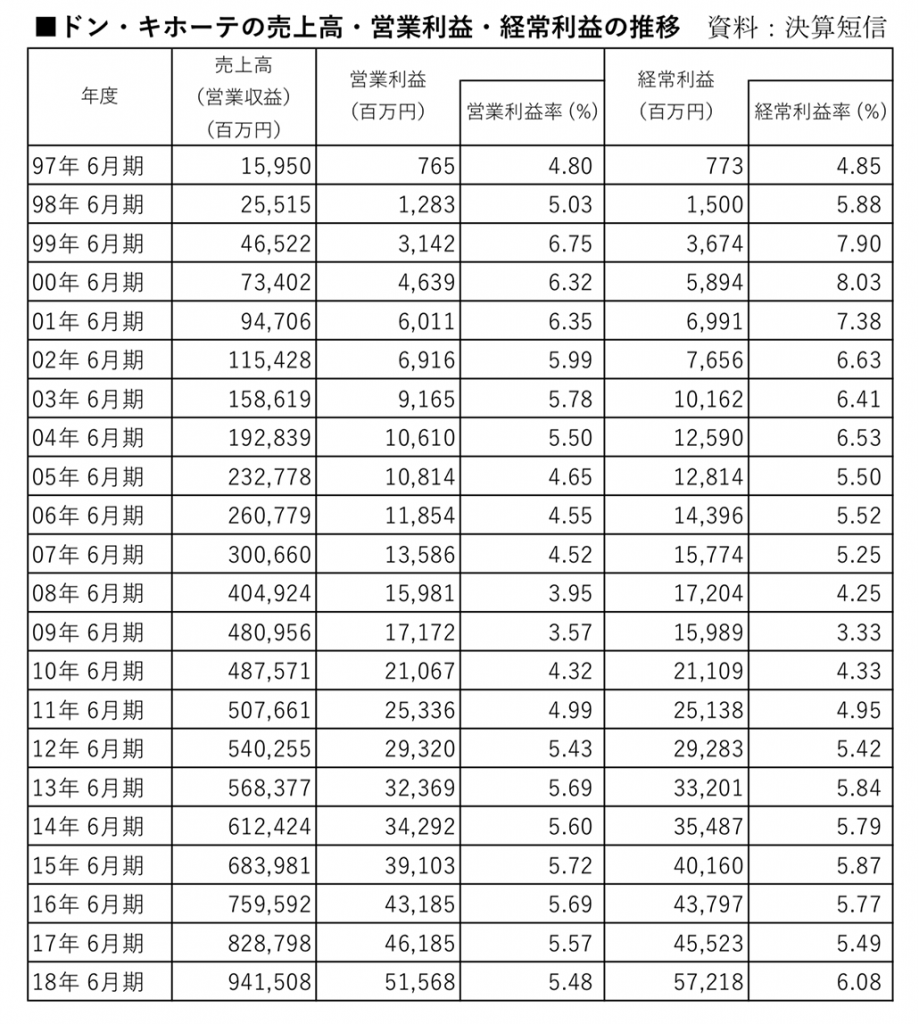

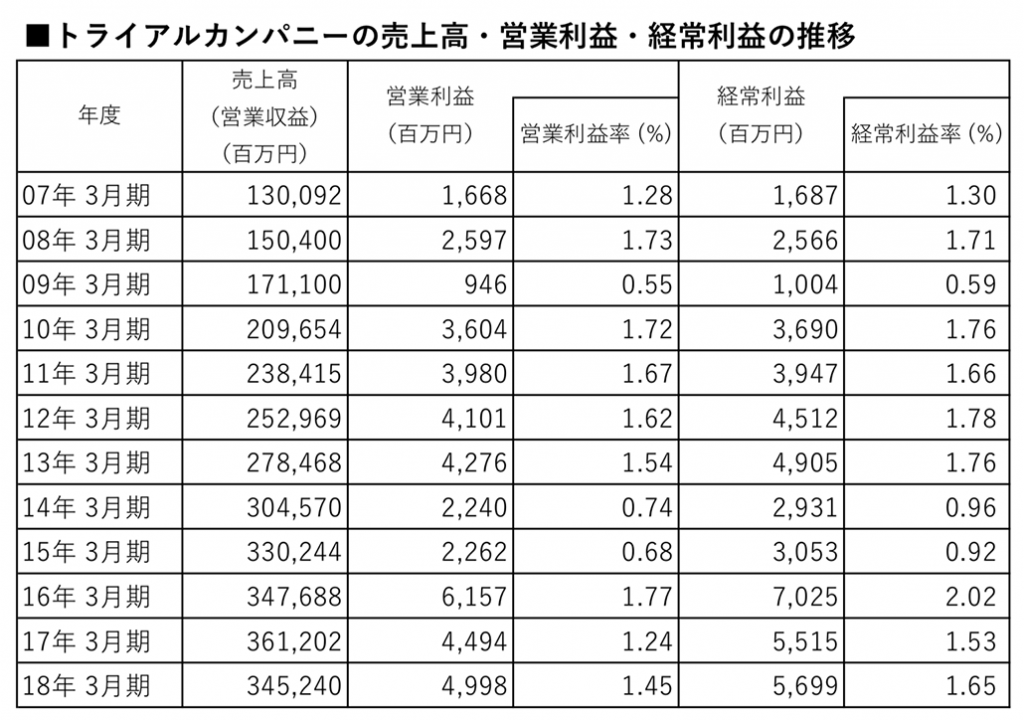

このように昭和から平成に変わった約10年で、日本社会は大きなパラダイムシフトがあった。この結果、ディスカウントストア業態も大きく変わった。ヤマダ電機の子会社となったダイクマ、500~600億円前後の売上で変化がなくなったロヂャースなどの先行チェーンに対して、ドン・キホーテとトライアルカンパニーは、1990年代後半から平成時代の20数年で大きな成長を遂げた。

ちなみにトライアルカンパニーの2018年3月期の売上高は3,452億4,000万円、ドンキホーテHDは、9,415億800万円とかなり大きな差がついている。この差は両社がターゲットとしている客層の違いによる。トライアルカンパニーのコシヒカリは、SMよりもかなり安い。どんな米を使っているのか疑問に思った、あるSMの関係者が購入して自宅で炊飯してみたところ、普通は炊飯器の真ん中で盛り上がるごはんが、逆に盛り下がった。つまりトライアルカンパニーのコシヒカリは、一部割れ米などが混入されていた。だからこそ安い価格設定で販売できたのだ。

炊きあがったごはんの真ん中が盛り下がっても、コシヒカリはコシヒカリであり、自分たちは工夫しながらおいしいコシヒカリを食べていると自負する消費者もいるということである。逆にいえばトライアルカンパニーのお客さまは、かなり古典的なディスカウントストアのユーザーであり、たとえ割れ米が使われていても、「わが家のコシヒカリは訳あって安い」と納得しているのだ。

それに対して、まずヤンキーやマイルドヤンキーを顧客化していったドン・キホーテは、自社はディスカウントストアであると主張しているが、必ずしも価格価値だけで売れているわけではない。ドンキの店舗は、圧縮陳列や楽しいPOP、「夜店」のような夜間営業など多様な価値観に支えられて成長してきた。

ダイエー立川店がドン・キホーテ立川店になって大きく売上を伸ばしたり、ユニーやファミリーマートが、ドンキのノウハウを導入して50%近く売上を拡大したのもドン・キホーテの刺激的な売場展開があればこそ。

そして今や同社の店舗展開は、全国に及んでいるため、その顧客層はマイルドヤンキーから世帯年収300万円以下の非正規雇用者世帯を含む、現在の日本の主流層へ拡大してきた。つまりドン・キホーテの客層はいまや日本人のメインストリームを占めるようになってきているのだ。したがって、18年6月期の決算発表で、大原社長が西友の買収に興味津々の談話を発表したのは、ドン・キホーテの客層が西友とダブってきたことも大きい。

執筆:山口 拓二